por Matías Barbería

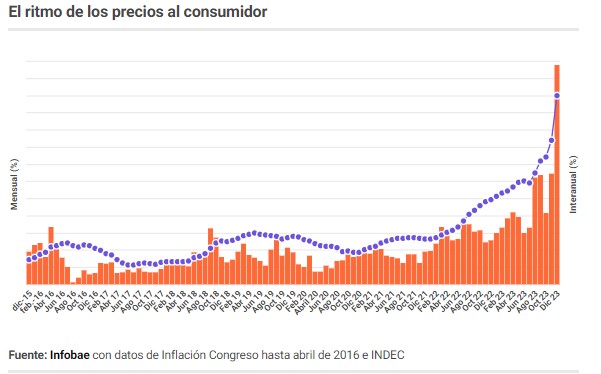

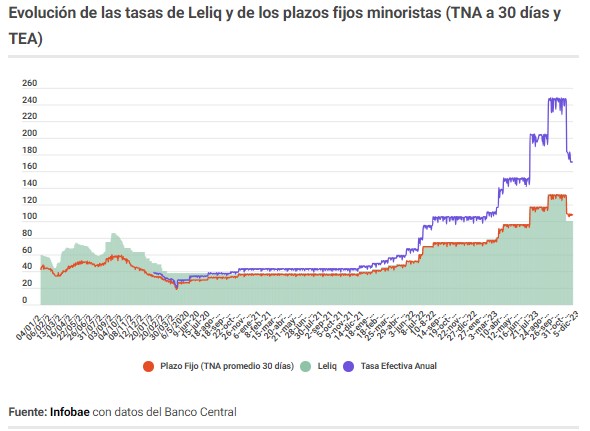

En diciembre la inflación fue del 25,5%, un récord desde marzo 1991, y las expectativas marcan que se espera en torno a 25% tambien en enero. Frente a ese derrumbe del poder de compra de los pesos, los ahorristas se ven atrapados en un esquema económico inicial planteado por el ministro de Economía, Luis Caputo, en el que los depósitos a plazo fijo pagan 9% al mes, los bonos ajustados por CER pagan tasas negativas -porque al aumentar su atractivo pierden paridad- y hasta las cotizaciones del dólar libre caminan por debajo del ritmo de suba del costo de la vida.

La clásica pregunta de qué hacer con los pesos se encuentra en este momento con pocas respuestas. Frente a tasas de inflación de dos dígitos altos ya ni firmar el empate es una opción, a lo sumo se puede aspirar a una derrota digna. Ni siquiera el Plazo fijo UVA, la apuesta conservadora más sensata en este contexto, aparecen como alternativa desde que el Banco Central decidió extender su plazo mínimo a 180 días. El esquema económico busca “licuar” pesos y los ahorristas, de una manera o de la otra, se van a ver licuados.

En el contexto los inversores buscan alternativas para proteger sus ahorros y minimizar las pérdidas.

“La verdad es que hoy en día todas las colocaciones que haces, las estás haciendo pensando cómo perder menos. Un plazo fijo tradicional ni hablar. El 9% de tasa contra 25% de inflación es perder por goleada prácticamente en un solo mes. Después al plazo fijo UVA, lo alargaron a 6 meses de plazo mínimo. Para el uso y costumbre es prácticamente, no te digo prohibirlo, pero sacarlo de circulación. El 95% de los depósitos están colocados a menos de 59 días. Solamente el 2% se coloca a más de 180 días. Te das una vuelta por bonos y tenés todo también a tasa negativa. Incluso los bonos se ajustan por inflación, tenés inflación de menos 15-20 puntos”, sintetizó Christian Buteler, asesor financiero.

Según un informe de IOL Invertir Online, firmado por Maximiliano Donzelli, “después de la reducción de la tasa de política monetaria de 133% a 110% TNA, hubo una demanda en el mercado de instrumentos en pesos para reducir la pérdida de valor de los ahorros y disminuir el spread negativo con las tasas de plazo fijo”.

La verdad es que hoy en día todas las colocaciones que haces, las estás haciendo pensando cómo perder menos (Buteler)

La verdad es que hoy en día todas las colocaciones que haces, las estás haciendo pensando cómo perder menos (Buteler)

Este escenario llevó a una compresión en los rendimientos de la curva CER, especialmente en el corto plazo, donde “las tasas pasaron de -48% a -80%”. Ante la volatilidad del tipo de cambio y la inflación, se observa un interés creciente en ciertos tipos de bonos. Por ejemplo, “el bono soberano TX24, tuvo un retorno del 25,7% en un mes”, lo que lo convierte en una opción atractiva para inversores.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/JR6RQH6VVNH2VCYQ3QD73J4SRI.jpg) “Las opciones se presentan como alternativas viables para enfrentar un panorama donde la inflación seguirá siendo elevada”, aparecen como buena alternativa, según un informe de IOL Invertir Online

“Las opciones se presentan como alternativas viables para enfrentar un panorama donde la inflación seguirá siendo elevada”, aparecen como buena alternativa, según un informe de IOL Invertir Online

El informe de IOL Invertir Online sugiere que “posicionarse en activos CER y Dólar linked representan la mejor opción para resguardar valor contra la inflación considerando activos de renta fija de bajo riesgo”. Estas opciones se presentan como alternativas viables para enfrentar un panorama donde “la inflación seguirá siendo elevada, con previsiones del BCRA que ajustan al alza las expectativas para el 2023, alcanzando el 189,2 por ciento”.

Para inversiones a corto plazo, se recomienda el Bono CER TX24. Este instrumento ajusta su capital por el CER, lo que permite seguir el ritmo de la inflación. Es importante destacar que “en el universo de pesos no existen alternativas para cubrirse contra la inflación esperada hacia delante”, lo que hace del TX24 una opción relevante.

En el mediano plazo, el Bono Dollar Linked T2V4 emerge como una alternativa. Este bono, vinculado al dólar estadounidense, ofrece una cobertura ante posibles devaluaciones. Con un vencimiento el 30 de abril de 2024, “opera con buen volumen y a la fecha tiene un rendimiento de devaluación de menos 13 por ciento”, sostiene el reporte de IOL.

La opción por el dólar

Con este panormama y las operaciones con dólares financieros levemente flexibilizadas desde el cambio de Gobierno, la alternativa de dolarizarse es cada vez más conveniente.

“Creo que en vista a las tasas reales muy negativas, la aceleración de la inflación y el lento crawling-peg, que deja como saldo el proceso de licuación en marcha, los ahorristas vienen inclinándose cada vez más decididamente hacia una mayor dolarización”, dijo el analista Gustavo Ber a Infobae.

Los ahorristas vienen inclinándose cada vez más decididamente hacia una mayor dolarización (Ber)

“De ahí el repunte reciente en la brecha, más allá de respiro de las últimas ruedas, el cual podría volver a verse desafiado y así reanudarse la escalada hacia fines de mes, cuando habitualmente se experimenta una caída en la demanda de dinero. Ello podría ir reacomodando la brecha hasta niveles del 60%, equivalentes al dólar tarjeta”, destacó el especialista.

“En este contexto yo, con tasas reales tan negativas, una inflación que viaja a la velocidad que lo está haciendo y demás, yo me vuelco al dólar”, coincidió Buteler.

“Puede ser desde simplemente comprar dólares y esperar que el dólar proteja mejor mi capacidad de compra que cualquiera de las otras alternativas. O para alguien que quiera arriesgarse un poquito más, podrá ser una obligación negociable en dólares de alguna empresa que sea exportadora y tenga ingresos en dólares. Pero la realidad es que muchas otras opciones hoy no tenés. Por eso yo creo también que es tan inestable la política monetaria que están llevando adelante. Creo que es un riesgo enorme a que en cualquier momento huelen depósitos hacia el dólar”, concluyó.

Fuente:infobae.com

VISITAS: 35085

![]()